728x90

반응형

TIGER 미국필라델피아AI반도체나스닥 (497570)

TIGER 미국필라델피아AI반도체나스닥 (497570)

1. 필라델피아 AI 반도체 ETF 개요

- TIGER 미국 필라델피아 AI 반도체 나스닥 ETF는 미국 나스닥이 30년 만에 새롭게 개발한 PHLX US AI Semiconductor Index를 추종하는 최초의 ETF.

- 기존 필라델피아 반도체 지수(SOX)에서 AI 반도체 산업의 성장성을 반영하여 구성.

- AI 반도체 설계, 생산, 인프라와 관련된 기업들에 집중 투자.

2. 왜 필라델피아 AI 반도체에 투자해야 하는가?

① AI 반도체 시대의 시작 – 반도체 산업의 구조적 변화

- ChatGPT 출시 이후 AI 데이터센터 투자 급증

- 2022년 11월 ChatGPT 출시 이후, 빅테크 기업들의 데이터센터 투자가 AI 반도체 중심으로 이동.

- 2023년부터 본격적인 AI 반도체 투자 확대 → AI 반도체가 산업을 주도.

- AI 팹리스(설계 전문 기업)와 파운드리(위탁 생산 기업) 주가 상승, 기존 종합 반도체(IDM) 기업과의 격차 확대.

- 반도체 기업 시가총액 변화 (2019년 vs 2024년)

- 2019년 1위: 삼성전자 (258.6B) → 2024년 1위: 엔비디아 (2,777B)

- TSMC, AMD, ASML 등 AI 반도체 기업이 급성장, 기존 대형 IDM(삼성, 인텔 등)과의 격차 확대.

- AI 반도체가 새로운 반도체 시장의 핵심이 됨.

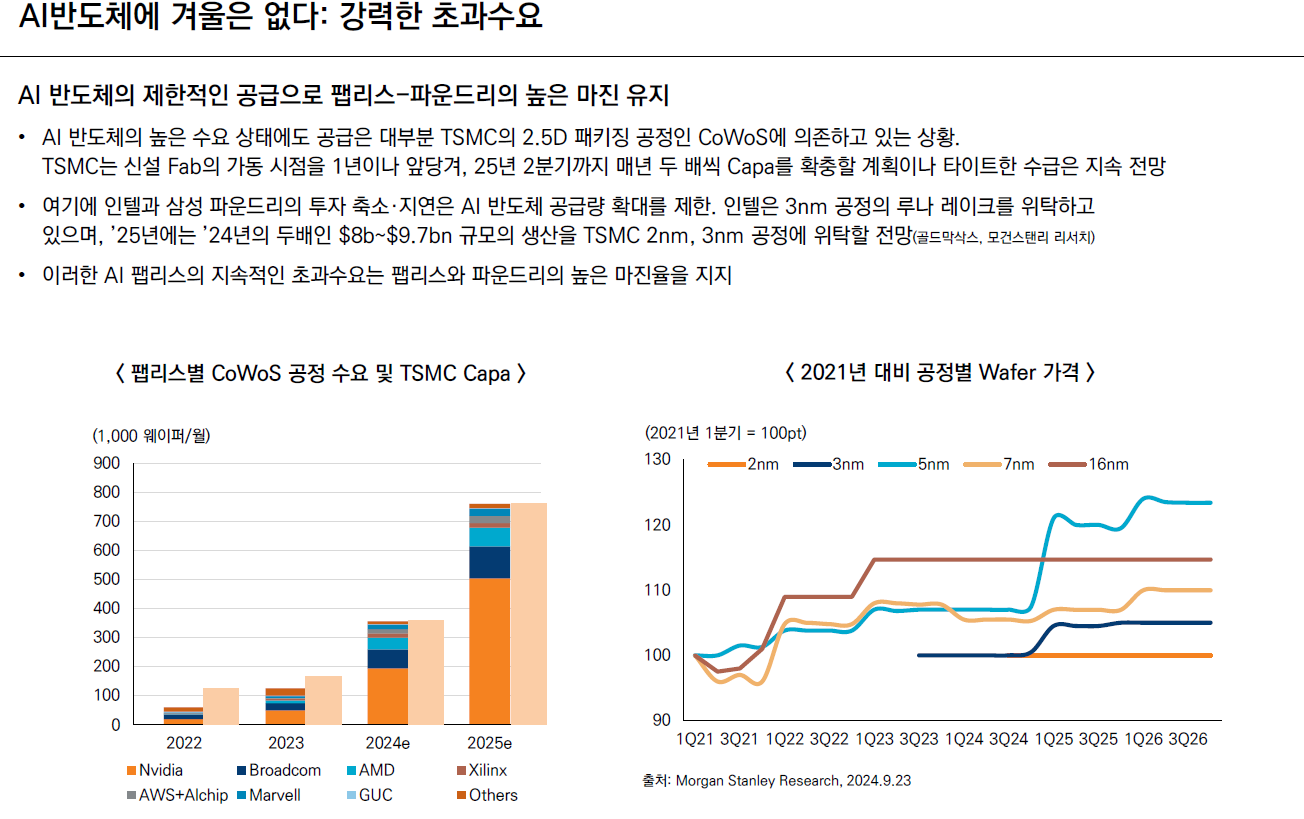

② AI 반도체의 초과수요와 지속적인 성장

- AI 반도체 공급 부족 문제

- AI 반도체는 데이터센터, 클라우드, 스마트폰, 자율주행차 등 다양한 산업에서 필수적.

- 하지만, 생산 공정이 복잡하고 공급이 제한적 → 수요가 공급을 초과하는 상황 지속.

- 엔비디아 CEO 젠슨 황: “Blackwell GPU(차세대 AI 반도체)의 인기는 미쳤다(Insane).”

- TSMC의 2.5D 패키징 공정(CoWoS) 공급 부족 → AI 반도체 기업들의 마진 상승.

- AI 반도체 투자는 이제 시작 단계

- 닷컴버블(1995

2000), 클라우드 사이클(20162021)과 비교해도 AI 반도체 시장은 초입 단계. - 구글, 마이크로소프트, 아마존, 메타 등 빅테크 기업들이 AI 반도체 인프라 투자 가속화.

- AI 서비스 확산과 함께 AI 반도체 수요는 지속 증가할 전망.

- 닷컴버블(1995

③ AI 반도체 시장의 승자 – 팹리스 & 파운드리 모델

- 팹리스(Fabless)와 파운드리(Foundry) 기업이 주도

- 팹리스(설계 전문 기업): NVIDIA, AMD, Qualcomm, Broadcom

- 파운드리(위탁 생산 기업): TSMC, 삼성 파운드리

- 기존 종합 반도체(IDM) 기업(삼성전자, 인텔 등)은 AI 반도체 시장에서 경쟁력 약화.

- 인텔은 2024년 파운드리 사업을 분사하면서 AMD의 과거 GlobalFoundries 분사 사례를 따름.

- 팹리스와 파운드리의 높은 마진 구조

- 팹리스 기업들은 생산 공장을 운영하지 않기 때문에 막대한 R&D 투자 가능.

- AI 반도체 개발 경쟁이 심화되면서 빅테크 기업들은 최고 성능의 칩을 선호 → 팹리스 기업이 유리.

- AI 반도체 시장에서는 설계-생산의 분업화(팹리스-파운드리 모델)가 확고한 우위.

④ 필라델피아 AI 반도체 지수 – 기존 SOX 지수 대비 차별점

- 기존 SOX 지수(필라델피아 반도체 지수) 대비 새로운 AI 반도체 중심 지수

- SOX 지수: 아날로그 반도체, 메모리 반도체, 종합 반도체(IDM) 기업 포함.

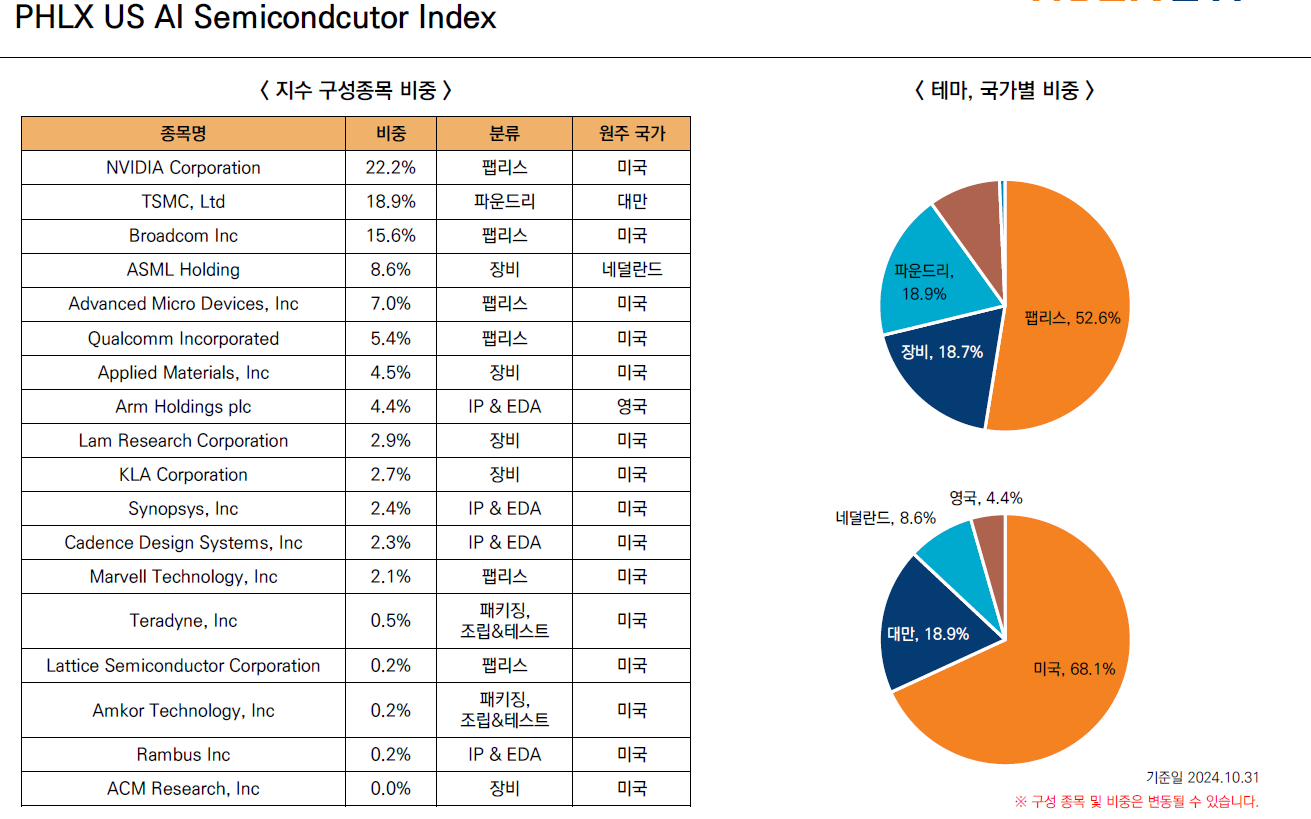

- PHLX US AI Semiconductor Index (ASOX):

- AI 팹리스, AI 반도체 파운드리, IP & EDA 기업 비중 확대.

- 아날로그 반도체, 레거시 공정 파운드리, 종합 반도체(IDM) 기업 제외.

- AI 반도체 시대의 성장을 온전히 반영하는 지수.

- AI 반도체 핵심 기업 비중 확대

- NVIDIA (22.2%), TSMC (18.9%), Broadcom (15.6%) 등 AI 반도체 선도 기업 중심.

- 팹리스(52.6%), 파운드리(18.9%), 장비(18.7%), IP & EDA(9.2%)로 구성.

⑤ AI 반도체 초과수요 지속 – 반도체 피크아웃 우려 없음

- 엔비디아 차세대 GPU 출시 지연 우려 해소

- 2024년 4분기부터 Blackwell GPU 정상 출하.

- 가격은 기존 Hopper GPU보다 60~70% 비싸지만, 2025년 1분기 출하량은 3배 증가 예상.

- AI 반도체 시장의 초과수요는 2025년 이후에도 지속될 전망.

- TSMC의 AI 반도체 공정 확장

- AI 반도체는 TSMC의 2.5D 패키징 공정(CoWoS)에 의존.

- TSMC는 2025년까지 매년 생산량을 2배씩 증가시킬 계획이지만, 여전히 공급 부족 예상.

- 인텔과 삼성의 투자 지연으로 AI 반도체 공급 확대 제한

- 인텔은 3nm 공정에서 TSMC에 위탁 생산 의존.

- 삼성 파운드리 역시 투자 지연으로 AI 반도체 생산량 확대가 쉽지 않음.

- 결과적으로, 팹리스와 파운드리 기업들의 마진과 주가 상승 지속 예상.

결론

- AI 반도체 시장은 기존 반도체 산업과 다른 패러다임을 형성하고 있으며, 성장은 이제 시작 단계.

- AI 반도체 수요는 지속 증가하지만, 공급은 한정적 → 초과수요로 인해 AI 반도체 기업들의 마진 상승 지속.

- 팹리스(설계)와 파운드리(생산) 기업이 AI 반도체 시대의 승자 → 기존 종합 반도체(IDM) 모델은 경쟁력 약화.

- 기존 필라델피아 반도체 지수(SOX)보다 AI 반도체 성장성을 반영한 새로운 PHLX US AI Semiconductor Index(ASOX)에 투자하는 것이 유리.

- TIGER 미국 필라델피아 AI 반도체 나스닥 ETF는 이러한 시장 변화에 최적화된 투자 상품.

728x90

반응형

'재테크' 카테고리의 다른 글

| (ETF) KoAct 미국천연가스인프라액티브 (0) | 2025.03.14 |

|---|---|

| (ETF) SOL 미국S&P500엔화노출(H) (0) | 2025.03.14 |

| (ETF) KIWOOM 미국양자컴퓨팅 (0) | 2025.03.14 |

| (ETF) KODEX 금융고배당 TOP10 타겟 위클리커버드콜 (0) | 2025.03.14 |

| (ETF) RISE 바이오TOP10액티브 (0) | 2025.03.14 |